MP 795/17: 1 benefício tri para o setor de petróleo e gás

- Detalhes

- Categoria: Agência DIAP

De fato, associado às novas regras para as rodadas de licitação para a 2ª e as 3ª Rodadas de Leilões de Partilha de Produção no Pré-sal, que reduziram índices de conteúdo local exigidos dos licitantes, e que permitirão que os investimentos a serem realizados na execução dos contratos tenham efeitos menores em termos de agregação de valor e adensamento da cadeia produtiva, o incentivo à importação implicará em duplos prejuízos, tanto de natureza econômica, no que se refere à indústria nacional, quanto do ponto de vista fiscal e tributário.

Luiz Alberto dos Santos*

Em 29 de novembro de 2017, o Plenário da Câmara dos Deputados aprovou o Projeto de Lei de Conversão nº 36, oferecido pela Comissão Mista que apreciou a Medida Provisória nº 795, de 17 de agosto de 2017.

O PLV nº 36 foi aprovado sem modificações, mas por margem de votos estreita: foram 208 votos favoráveis e 184 contrários. Tal placar é o resultado de polêmicas que envolveram a apreciação da MPV 795/2017, em especial o fato de a mesma trazer benefícios inéditos ao setor de petróleo e gás, notadamente mediante a redução de tributos incidentes sobre a exploração, desenvolvimento e produção de petróleo e gás natural por empresas privadas e, em particular, estrangeiras.

A proposição vem ao exame do Senado Federal, que terá que concluir a sua apreciação até o dia 15.12.2017, sob pena de perda de eficácia. Essencialmente, o Projeto de Lei de Conversão, mantendo os benefícios previstos na Medida Provisória, contempla os seguintes pontos:

1) No art. 1º, estabelece que, na apuração do imposto sobre a renda (IRPJ) e da Contribuição Social sobre o Lucro Líquido (CSLL) das pessoas jurídicas que exerçam as atividades de exploração e produção de jazidas de petróleo e de gás natural, poderão ser integralmente deduzidas as importâncias aplicadas, em cada período de apuração, nas atividades de exploração e produção de jazidas de petróleo e de gás natural, conforme definidas no art. 6º da Lei do Petróleo (Lei nº 9.478/1997), ou seja, “exploração: conjunto de operações ou atividades destinadas a avaliar áreas, objetivando a descoberta e a identificação de jazidas de petróleo ou gás natural” e “produção: conjunto de operações coordenadas de extração de petróleo ou gás natural de uma jazida e de preparo para sua movimentação”.

Contudo, na forma do § 1º, a MPV incorpora à legislação o entendimentos adotados pelo Conselho Administrativo de Recursos Fiscais (CARF) em benefício da Petrobrás [1], relativos aos exercícios de 2009 e 2010, e totalizando mais de R$ 15,6 bilhões, segundo o qual os gastos aplicados nas atividades de desenvolvimento para viabilizar a produção de campo de petróleo ou de gás natural são gastos pré-operacionais, sendo dedutíveis do lucro real para fins de IRPJ e da base de cálculo da CSLL após a aplicação de uma taxa de exaustão, mediante a multiplicação pelo coeficiente 2,5. A exaustão acelerada reduz o IRPJ e a CSLL devidos nos primeiros anos e posterga a tributação para os anos seguintes, representando um alívio financeiro no período em que são pagos os equipamentos ativados. Tal previsão, na MPV 795, era limitada aos ativos formados até 31.12.2022, mas o PLV, acolhendo emenda do Deputado Otavio Leite, afastou essa limitação temporal, assegurando o benefício por prazo indeterminado;

2) No art. 2º modifica os §§ 2º a 8º do art. 1º da Lei nº 9.481, de 13 de agosto de 1997, para estabelecer que a redução a zero da alíquota do imposto de renda na fonte incidente sobre os rendimentos auferidos no País, por residentes ou domiciliados no exterior, decorrente das receitas de fretes, afretamentos, aluguéis ou arrendamentos de embarcações marítimas ou fluviais, quando ocorrer execução simultânea de contrato de afretamento ou aluguel de embarcações marítimas e de contrato de prestação de serviço, celebrados entre pessoas jurídicas vinculadas entre si, aplica-se, além da exploração, à produção de petróleo ou gás natural, ficando tal redução limitada à parcela relativa ao afretamento ou aluguel, calculada mediante a aplicação, sobre o valor total dos contratos, dos percentuais de 85%, quanto às embarcações com sistemas flutuantes de produção ou armazenamento e descarga; 80%, quanto às embarcações com sistema do tipo sonda para perfuração, completação e manutenção de poços; e 65% quanto aos demais tipos de embarcações. Ao fixar tais alíquotas, busca evitar artifícios contábeis com a sobrevalorização desses contratos, mas, ao mesmo tempo, implica em renúncia fiscal ao fixar uma taxa presumida em cada caso, que pode ser superior ou inferior ao valor efetivo. Assim, o que antes era um limite máximo em cada caso, prevalecendo o valor real do serviço prestado, agora passa a ser um percentual fixo, impedindo que a atuação da Receita Federal identifique o valor real para fins da aplicação da alíquota zero.

Na redação dada ao § 7º, confere maior detalhamento às hipóteses em que os contratantes são considerados pessoas jurídicas vinculadas entre si.

Inclui novo § 9º do art. 1º da Lei nº 9.481, de 1997, fixando, a partir de 1º de janeiro de 2018, os seguintes percentuais aplicados sobre o valor total dos contratos, que corresponderiam ao valor do afretamento ou aluguel:

(i) 70% quanto às embarcações com sistemas flutuantes de produção ou armazenamento e descarga;

(ii) 65% quanto às embarcações com sistema do tipo sonda para perfuração, completação e manutenção de poços; e

(iii) 50% quanto aos demais tipos de embarcações. Tal medida reduz, portanto, as perdas potenciais decorrentes da nova redação do § 2º.

O novo § 10 excetua da redução de alíquota prevista no § 9º as embarcações utilizadas na navegação definida na Lei nº 9.432, de 8 de janeiro de 1997, e veda a aplicação retroativa do § 2º em relação aos fatos geradores ocorridos antes da vigência da Lei 13.043, de 13 de novembro de 2014. Tal disposição, incluída no PLV, contraria o disposto no art. 3º, que determina expressamente a aplicação aos fatos geradores ocorridos até 31 de dezembro de 2014, do disposto nos § 2º e § 12 do art. 1º da Lei nº 9.481, de 1997, e a pessoa jurídica poderá recolher a diferença devida de imposto sobre a renda na fonte, acrescida de juros de mora, no mês de janeiro de 2018, com redução de cem por cento das multas de mora e de ofício.

O § 11 determina que no caso de execução simultânea de contratos de afretamento ou aluguel de embarcações marítimas e de prestação de serviço relacionados às atividades de transporte, movimentação, transferência, armazenamento e regaseificação de gás natural liquefeito, celebrados entre pessoas jurídicas vinculadas entre si, a redução a zero por cento da alíquota do imposto sobre a renda na fonte fica limitada a 60% do valor total dos contratos.

O § 12 prevê que a aplicação dos percentuais estabelecidos nos § 2º e § 9º não acarreta a alteração da natureza e das condições do contrato de afretamento ou aluguel para fins de incidência da Cide- Royalties e das Contribuições para o PIS/Pasep-Importação e da Cofins-Importação.

3) No art. 3º, determina-se a aplicação aos fatos geradores ocorridos até 31 de dezembro de 2014 o disposto nos §§ 2º e 12 do art. 1º da Lei nº 9.481, de 1997, alterado e incluído, respectivamente, pela própria MPV e seu PLV, e possibilita ao contribuinte interessado o pagamento, em janeiro de 2018, da diferença devida a título de imposto sobre a renda na fonte, acrescida de juros de mora e com redução de 100% das multas de mora e de ofício. Trata-se de um “perdão” de acréscimos, exceto o encargo legal, à empresa que desistir das ações administrativas e judiciais e aceitar a aplicação a fatos geradores anteriores à Lei nº 13.043, de 13 de novembro de 2014, dos percentuais de segregação de contratos de afretamento e prestação de serviços (85%-15%, 80%-20% e 65%-35%, respectivamente).

Contudo, a alteração ao § 10 contraria esse dispositivo ao vedar a aplicação retroativa a fatos geradores anteriores a 14.11.2014 do § 2º, que trata, precisamente, das alíquotas fixas em cada situação. O PLV excluiu, ainda, da aplicação dessa retroatividade, nos termos do § 7º, as embarcações utilizadas na navegação de apoio marítimo, definida na Lei nº 9.432, de 8 de janeiro de 1997, reiterando o disposto no § 10 do art. 1º da Lei nº 9.481, de 1997, na redação dada pelo art. 2º.

4) O art. 4º dá nova redação do § 3º do art. 77 da Lei nº 12.973, de 13 de maio de 2014, substituindo a expressão “relacionados à prospecção e exploração de petróleo e gás, em território brasileiro” pela expressão “relacionados às fases de exploração e de produção de petróleo e gás natural, no território brasileiro”, e estabelece como data limite 31 de dezembro de 2019 a autorização à pessoa jurídica domiciliada no País, controladora ou coligada à outra domiciliada no exterior, para não computar no lucro real e na base de cálculo da CSLL a parcela do lucro auferido fora do País por sua controlada ou coligada correspondente às atividades de afretamento por tempo ou casco nu, arrendamento mercantil operacional, aluguel, empréstimo de bens ou prestação de serviços diretamente relacionados às fases de exploração e de produção de petróleo e gás natural, no território brasileiro.

5) No art. 5º institui o regime especial de importação de bens cuja permanência no País seja definitiva (em contraposição ao Repetro, que é um regime de admissão temporária) destinados às atividades de exploração, desenvolvimento e produção de petróleo, de gás natural e de outros hidrocarbonetos fluidos para fatos geradores ocorridos até 31 de julho de 2022. Tal regime suspende a incidência do Imposto de Importação (II), do Imposto sobre Produtos Industrializados (IPI), da Contribuição para o PIS/Pasep-Importação e da Cofins-Importação sobre bens constantes de relação específica a ser elaborada pela Secretaria da Receita Federal do Brasil (RFB). Decorridos cinco anos do registro da declaração de importação dos bens beneficiados, a suspensão será convertida em isenção no caso do II e do IPI e em alíquota zero no caso da Contribuição para o PIS/Pasep-Importação e da Cofins-Importação.

6) No art. 6º é fixada a suspensão do pagamento do II, do IPI, da Contribuição para o PIS/Pasep e da Cofins incidentes na aquisição no mercado interno e na importação de matérias-primas, produtos intermediários e materiais de embalagem utilizados no processo produtivo de produto final destinado à exploração, desenvolvimento e produção de petróleo, de gás natural e de outros hidrocarbonetos fluidos. A suspensão é fixada em um ano, podendo ser prorrogada para até 5 anos, ou, ainda, prazo superior, em casos justificados e observada a regulamentação editada pela Secretaria da Receita Federal do Brasil.

Efetivada a destinação do produto final, as suspensões se convertem em isenção (impostos) ou alíquota zero (contribuições). Nos termos do § 10 inserido pelo PLV, se o bem não for destinado às atividades de que trata o caput do art. 5º, no prazo de três anos, contado da data de aquisição, fica obrigado a recolher os tributos não pagos em decorrência da suspensão usufruída, acrescidos de juros e multa de mora, nos termos da legislação específica, calculados a partir da data de ocorrência dos respectivos fatos geradores. A Secretaria da Receita Federal do Brasil poderá, excepcionalmente, ampliar o prazo de que trata o § 10 em até doze meses.

7) O art. 7º previa, orginalmente, que as suspensões de tributos previstas no art. 5º e no art. 6º somente se aplicariam aos fatos geradores ocorridos até 31 de julho de 2022, sem prejuízo da posterior exigibilidade das obrigações estabelecidas nos referidos artigos. O PLV ampliou tal prazo para 2040.

8) O art. 9º determina que o Poder Executivo, para atender a Lei de Responsabilidade Fiscal6, deverá incluir o montante da renúncia fiscal decorrente da MPV no demonstrativo que acompanhar o projeto de lei orçamentária anual. Originalmente, a MPV previa que os benefícios fiscais constantes nos § 2º a § 4º do art. 1º e nos art. 3º, art. 5º e art. 6º somente seriam concedidos se atendida essa condição, inclusive com a demonstração pelo Poder Executivo federal de que a renúncia foi considerada na estimativa de receita da lei orçamentária anual, e de que não afetará as metas de resultados fiscais previstas no anexo próprio da lei de diretrizes orçamentárias. Essa previsão, porém, restou suprimida do PLV.

9) O art. 10 prevê a produção de efeitos dos benefícios fiscais a partir de 1º de janeiro de 2018 em relação aos arts. 1º, 2º, 5º (caput e § 1º a § 8º) e 6º (caput e § 1º a § 13). As demais regras tem vigência imediata.

10) o art. 11 revoga o art. 12 do Decreto-Lei nº 62, de 21 de novembro de 1966, que versa sobre a dedutibilidade, para efeito do lucro da Petrobras sujeito à tributação, das importâncias aplicadas na prospecção e extração do petróleo cru. Tal revogação decorre da nova disciplina da matéria e da ampliação do benefício a todas as empresas do setor de petróleo e gás.

Durante a sua apreciação a proposição foi objeto de acirrados debates, sob o prisma da generosidade dos benefícios estabelecidos, e sob o prisma do desfavorecimento da indústria nacional.

Com efeito, na Comissão Mista, foi apresentado voto em separado do Senador Lindbergh Faria, em que consigna:

“Além da renúncia fiscal, a criação do “regime especial de importação” (art. 50 da MP) contribui para a desmobilização da política industrial no setor de petróleo e gás natural, gerando empregos e investimentos no exterior.

Com isso, estamos favorecendo a importação de bens como máquinas e equipamentos de alta tecnologia e valor elevado, em detrimento dos fornecedores nacionais, que ficam restritos a benefícios tributários somente no caso de matérias primas, produtos intermediários e materiais de embalagem, produtos de menor valor agregado.

Com isso, tem-se um prejuízo duplo para a indústria nacional. Reduz-se a competitividade da nossa indústria, que atingiu níveis de excelência na conquista do Pré-sal brasileiro, e eleva-se a produção de empresas estrangeiras com demandas por bens de alta tecnologia e valor agregado.”

De fato, associado às novas regras para as rodadas de licitação para a 2ª e as 3ª Rodadas de Leilões de Partilha de Produção no Pré-sal, que reduziram índices de conteúdo local exigidos dos licitantes, e que permitirão que os investimentos a serem realizados na execução dos contratos tenham efeitos menores em termos de agregação de valor e adensamento da cadeia produtiva, o incentivo à importação implicará em duplos prejuízos, tanto de natureza econômica, no que se refere à indústria nacional, quanto do ponto de vista fiscal e tributário.

Por outro lado, os elevados déficits primários previstos para 2018, 2019 e 2020 (R$ 159 bilhões, em 2018; R$ 139 bilhões em 2019; e R$ 65 bilhões em 2020, no Governo Central) [2] são absolutamente contraditórios com a elevação de renúncias fiscais, ainda que a pretexto de, em curto prazo, solucionar contenciosos judiciais e promover ingresso de receitas.

Em sua Exposição de Motivos, o Poder Executivo aponta, com efeitos financeiros da MPV 795 (ampliados pelo PLV), os seguintes:

MPV 795: renúncias e ingressos de receitas em milhões de R$

| Item | 2018 | 2019 | 2020 |

| Exaustão acelerada dos gastos aplicados na atividade de desenvolvimento de projetos da área do petróleo e gás natural previsto no art. 1º | -5.461,64 | 6.349,66 | 8.000,98 |

| Em relação à introdução de novos percentuais máximos, nos termos do § 9º do art. 1º da Lei nº 9.481, de 1997 | + 270,09 | +283,21 | |

| opção prevista no art. 3º que permite o recolhimento do IRRF mediante aplicação dos limites previstos no § 2º do art. 1º da Lei nº 9.481, de 1997, sem incidência de multa | -11.400 | ||

| Em relação aos arts. 5º e 6º (Suspensão de tributos federais) | -162,54 | -191,31 | -222,90 |

| Total | -16.754,09 | -6.257,76 | -8.223,88 |

Alega o Poder Executivo que a renúncia fiscal decorrente do art. 1º “leva em conta a arrecadação teórica que seria possível alcançar caso os contribuintes aplicassem o entendimento de que as despesas incorridas na fase de desenvolvimento são pré-operacionais e de que elas não podem ser deduzidas para fins de apuração do IRPJ e da CSLL”, mas afirma que essa posição do Fisco vem sendo vencida no Carf. Assim, afirma, “com a pacificação desta questão nos termos contidos nesta Medida Provisória, em relação aos anos de 2018 a 2020, a medida ora proposta implica ganho de arrecadação no montante de R$ 17,9 bilhões.”

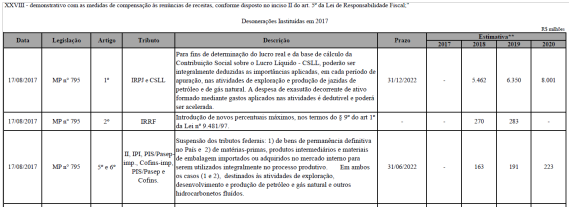

Tais impactos foram incluídos no Anexo da Lei Orçamentária Anual, enviado ao Congresso em 31 de agosto de 2017, na forma do Item XXVIII – demonstrativo com as medidas de compensação às renúncias de receitas, conforme disposto no inciso II do art. 5º da Lei de Responsabilidade Fiscal”, mas com os seguintes valores, apenas:

Note-se que aquilo que o Governo aponta, na Exposição de Motivos, em 2018 e 2019, como ingressos (receitas), decorrente do art. 2º, da ordem de R$ 270 e 283 milhões, no demonstrativo que acompanha o PLOA 2018 é contabilizado como renúncia fiscal, ou seja, impactando negativamente, e não positivamente, as receitas públicas.

No que toca à adequação financeira da proposição, a Consultoria de Orçamento e Fiscalização Financeira da Câmara dos Deputados emitiu a Nota Técnica nº 39/2017, em que consigna:

“37. Dentre as opções dadas pela Lei de Responsabilidade Fiscal para que seja instituída renúncia de receita, o Poder Executivo optou pela constante do lnc. I do art. 14 da LRF, ao incluir na Medida Provisória o art. 9° prevendo que o montante da renúncia fiscal decorrente da aplicação do disposto nos § 2° a § 4° do art. 1°, e nos art. 3°, art. 5° e art. 6° desta Medida Provisória será incluído no demonstrativo a que se refere o § 6° do art. 165 da Constituição que acompanhar o projeto de lei orçamentária anual e fará constar das propostas orçamentárias subsequentes os valores relativos à referida renúncia.

Analisando mais detidamente esta opção, embora o fato de considerar na elaboração da Lei Orçamentária Anual, realmente tenha o condão de tornar uma medida adequada financeira e orçamentariamente, há que se comentar que o que de fato está previsto na LRF é que o proponente deve demonstrar que considerou a renúncia na estimativa de receita do Projeto de Lei Orçamentária, e não, que irá considerar, sendo, por este motivo, no mínimo questionável a questão da conveniência em se apresentar tal medida provisória a menos de um mês da data prevista para envio do PLOA 2018 ao Congresso Nacional, em que pesem os argumentos incluídos pelo Poder Executivo na Exposição de Motivos quanto à urgência e relevância da matéria.

Ademais, o proponente deveria demonstrar que além de terem sido consideradas no PLOA 2018, estas medidas não afetarão as metas de resultados fiscais previstas na lei de diretrizes orçamentárias. Este ponto é especialmente relevante, uma vez que em 17 de agosto de 2017 foi encaminhado o PLN nº 17 de 2017 ao Congresso Nacional para que seja revista a Meta de Resultado Primário constante da Lei nº 13.473, de 8 de agosto de 2017 – LDO-2018.

(…)

Desta forma, apenas o fato de fazer constar em anexo próprio do Projeto de Lei Orçamentária, não exime o Proponente de demonstrar que tais renúncias não afetarão as metas de resultados fiscais previstas.

Como visto, a exposição de motivos do PLN n-°–Í7, de 2017 cita expressamente que a alteração da meta de resultado primário se deve à expectativa de frustração de receitas previstas para 2018. Isto nos leva a crer que além dos R$ 20 bilhões em frustração de receitas, o Poder Executivo deverá encontrar espaço para uma renúncia adicional de R$ 16,37 [sic] [3] bilhões para fazer face às medidas propostas pela MP 795, de 2017, o que não foi demonstrado pelo Proponente, embora, pelo fato de ser o elaborador da proposta, ter plenas condições para tanto.

Por fim, saliente-se que o Projeto prevê a vigência das renúncias por prazo máximo de cinco anos, conforme requerido pelo §º 4° do art. 118 da LDO – 2017.

Por todo o exposto, e considerando o cenário de persistente incerteza quanto aos níveis de arrecadação em 2018, restam dúvidas sobre a capacidade do erário em absorver mais esse pacote de incentivos, sem que isso venha ensejar futuras alterações nas metas de resultado fiscal. Nesse sentido, conclui-se que existem óbices para que a presente MP seja considerada adequada e compatível sob a ótica orçamentária e financeira, mostrando-se pertinente recomendar que, ao longo de sua tramitação, sejam fornecidas informações que permitam demonstrar que as medidas por ela implementadas não terão impacto nas metas de resultados fiscais previstas para o exercício de 2018.”

Ciente desse fato, o Relator da Matéria, Deputado Julio Lopes, em Complementação de Voto, promoveu alteração ao PLV, suprimindo o parágrafo único do art. 9º, sob o seguinte argumento:

“Analisando novamente os dispositivos do art. 9° da Medida Provisória, que tratam de questões relativas a normas orçamentárias, entendemos que o disposto no parágrafo único do referido artigo acarreta um risco relevante para a efetivação dos investimentos no setor, na medida em que podem dar margem a ambiguidades em sua interpretação, que impeçam a concessão imediata dos incentivos fiscais presentes na MP.”

Contudo, a supressão da clausula que condicionava a validade dos benefícios fiscais, para dar cumprimento do disposto no inciso II do caput do art. 5º e no art. 14 da Lei Complementar nº 101, de 4 de maio de 2000 – Lei de Responsabilidade Fiscal, à inclusão do montante da renúncia fiscal no demonstrativo a que se refere o § 6º do art. 165 da Constituição que acompanhar o projeto de lei orçamentária anual, fazendo ainda constar das propostas orçamentárias subsequentes os valores relativos à referida renúncia, à determinação de que fosse, ainda, demonstrado pelo Poder Executivo de que a renúncia foi considerada na estimativa de receita da lei orçamentária anual, na forma do art. 12 da Lei Complementar nº 101, de 2000 – Lei de Responsabilidade Fiscal, e de que não afetará as metas de resultados fiscais previstas no anexo próprio da lei de diretrizes orçamentárias”, não é suficiente para superar o óbice acima mencionado pela CONORFF/CD, mas, pelo contrário, explicita a clara disposição em não cumprir o que a Lei de Responsabilidade Fiscal determina.

Ainda que relação ao efeito das renúncias fiscais, e os benefícios assegurados ao setor petroleiro, a Consultoria Legislativa da Câmara dos Deputados publicou Estudo Técnico de autoria do Consultor Paulo Cesar Ribeiro Lima, que, após apresentar a descrição do conteúdo da Medida Provisória, levanta questionamento relevante, quanto à continuidade da aplicação do disposto no art. 12 do Decreto-Lei nº 62,de 1966, o qual assegurou à Petrobrás benefício fiscal que lhe permite deduzir, para efeito de determinação do lucro sujeito à tributação, as importâncias aplicadas em cada exercício na prospecção e extração do petróleo cru”.

Tal previsão legal, anterior à Constituição de 1988, e, em especial, à Emenda Constitucional nº 6, de 1995, que flexibilizou o monopólio da exploração de hidrocarbonetos fluidos, tem como destinatário, apenas, a Petrobrás, em clara contrariedade ao disposto no art. 173, § 2º, que reza:

“§ 2º As empresas públicas e as sociedades de economia mista não poderão gozar de privilégios fiscais não extensivos às do setor privado.”

Assim, ao teor desse impedimento, no momento em que novas empresas passaram a poder explorar a atividade antes monopolizada pela Petrobrás, decorrem duas hipóteses:

1) A imediata derrogação, por incompatibilidade do benefício fiscal exclusivo da Petrobrás, com a vedação de tratamento favorecido a empresas estatais;

2) A extensão do benefício às demais empresas, em igualdade de condições, e presentes os mesmos fatos geradores.

À luz do princípio da legalidade em sentido estrito que orienta o direito tributário, a extensão do benefício fiscal somente poderia se dar mediante lei. Daí, a decorrência lógica é a de que, ausente a lei, o benefício fiscal não pode prevalecer e ser aplicado em relação a uma empresa estatal, quando presente a mesma situação no regime concorrencial com empresas privadas.

Nesse sentido, aponta o estudo:

“Esse benefício fiscal à Petrobras é uma grande distorção que, em vez de ser eliminada, estende-se, a partir da edição da MPV nº 795/2017, a todas as empresas petrolíferas, inclusive às empresas estrangeiras que devem ter participação bastante significativa nas 2ª e 3ª Rodadas de Partilha de Produção na província petrolífera do Pré-Sal, previstas para ocorrerem no dia 27 de outubro de 2017.”

Com efeito, as 2ª e 3ª Rodadas tiveram resultados significativamente favoráveis à atuação de empresas privadas:

2ª Rodada

| Razão Social | Blocos Arrematados | ||

|

Como operadora |

Como não-operadora | Nomes | |

| Exxon Mobil Exploração Brasil Ltda. | 0 | 1 | Norte de Carcará |

| Petrogal Brasil S.A. | 0 | 1 | Norte de Carcará |

| Petróleo Brasileiro S.A. | 1 | 0 | Entorno de Sapinhoá |

| Repsol Sinopec Brasil S.A. | 0 | 1 | Entorno de Sapinhoá |

| Shell Brasil Petróleo Ltda. | 1 | 1 | Entorno de Sapinhoá, Sul de Gato do Mato |

| Statoil Brasil Óleo e Gás Ltda. | 1 | 0 | Norte de Carcará |

| Total E&P do Brasil Ltda. | 0 | 1 | Sul de Gato do Mato |

Fonte: ANP

3ª Rodada

| Razão Social | Blocos Arrematados | ||

| Como operadora | Como não-operadora | Nomes | |

| BP Energy do Brasil Ltda. | 0 | 2 | Alto de Cabo Frio Central, Peroba |

| CNODC Brasil Petróleo e Gás Ltda. | 0 | 1 | Peroba |

| CNOOC Petroleum Brasil Ltda. | 0 | 1 | Alto de Cabo Frio Oeste |

| Petróleo Brasileiro S.A. | 2 | 0 | Alto de Cabo Frio Central, Peroba |

| QPI Brasil Petróleo Ltda. | 0 | 1 | Alto de Cabo Frio Oeste |

| Shell Brasil Petróleo Ltda. | 1 | 0 | Alto de Cabo Frio Oeste |

Fonte: ANP

Nessas duas rodadas, a Petrobrás sagrou-se vencedora em três áreas (Entorno do Sapinhoá, Peroba e Alto de Cabo Frio Central), com a participação de sócios estrangeiros (Shell, Repsol Sinopec e CNODC). A recente alteração na Lei nº12.351, de 2010, que tornou optativa a participação da Petrobrás como operadora dos blocos no Pré-sal, permite que, com base apenas em critérios de conveniência da empresa, a participação de petroleiras estrangeiras aumente progressivamente nos leilões futuros [4].

Em cada bloco, foram alcançados os seguintes percentuais de excedente em óleo (parcela da União na produção):

| Percentual excedente em óleo | |

| Entorno de Sapinhoá: | 80.00 |

| Norte de Carcará: | 67.12 |

| Sul de Gato do Mato: | 11.53 |

| Alto de Cabo Frio Central: | 75.86 |

| Alto de Cabo Frio Oeste: | 22.87 |

| Peroba: | 76.96 |

Fonte: ANP

Ao estender, porém, a todas as empresas o benefício fiscal, a União está ampliando, de forma injustificável, a perda de receitas que, no contexto de ser a Petrobras empresa monopolista, poderia se justificar, mas que, no contexto competitivo, não parece apresentar razoabilidade, ainda mais em contexto de grave crise fiscal.

O Estudo Técnico aponta, quanto a isso, uma estimativa de cálculo das perdas de receitas, com base nas premissas preço do barril de petróleo, royalties devidos, custo da produção (custo em óleo), excedente em óleo para a União e a aplicação das alíquotas de 9% a título de CSLL e 25% a título de IRPF. A estimativa de renúncia fiscal e perdas para a União é apresentada na forma a seguir:

“Apresenta-se, a seguir, o potencial efeito da MPV nº 795/2017 no seguinte cenário, por barril de petróleo equivalente produzido:

− Valor: US$ 60;

− Custo de produção: US$ 22;

− Royalties: US$ 9;

− Excedente em óleo: US$ 29;

− Excedente em óleo da União (20%): US$ 5,8; e

− Excedente em óleo do contratado (80%): US$ 23,2.

Admitindo-se o excedente em óleo do contratado com base de cálculo da CSLL (9%) e para determinação do IRPJ (25%), antes da edição da MPV nº 795/2017, seriam geradas as seguintes receitas tributárias de US$ 7,89 por barril de petróleo equivalente, assim discriminadas:

− CSLL: US$ 2,088; e

− IRPJ: US$ 5,80.

Dessa forma, a participação governamental direta e indireta em cada barril de petróleo equivalente seria composta das seguintes parcelas:

− Royalties: US$ 9;

− Excedente em óleo da União e bônus de assinatura (20%): US$ 5,8; e

− Receitas tributárias: US$ 7,888.

Assim, a renda do Estado na produção de cada barril de petróleo a US$ 60 seria de US$ 22,69, o que representa uma participação governamental total de 59,7%.

Com a edição da MPV nº 795/2017, a base de cálculo da CSLL e para determinação do IRPJ será reduzida de US$ 23,2 para US$ 1,2 por barril.

Assim, esses tributos gerarão uma receita de apenas US$ 0,408, em vez de US$ 7,888 por barril, o que representa uma perda de arrecadação de US$ 7,48 por barril.

A renda do Estado na produção de cada barril de petróleo a US$ 60 é reduzida de US$ 22,69 para US$ 15,208 por barril, o que representa uma participação governamental total de apenas 40%.

(…)

Estima-se que apenas o campo de Libra tenha volumes recuperáveis de petróleo equivalente acima de 10 bilhões de barris. Aprovada a MPV nº 795/2017, estendidos seus efeitos e admitida uma perda de arrecadação de IRPJ e de CSLL de US$ 7,48 por barril, a redução de receita tributária seria de US$ 74,8 bilhões apenas no campo de Libra.

Nos vários campos do Pré-Sal, a redução de receita tributária de IRPJ e CSLL poderia ser superior a R$ 1 trilhão.” (grifos nossos)

A dimensão dos dados apresentados, importando em redução da receita tributária da ordem de R$ 1 trilhão, causou grande impacto e repercussão, tanto na mídia quanto no Congresso Nacional.

Em resposta a essas afirmações, o Ministério da Fazenda divulgou Nota firmada pela Assessoria Especial do Ministro e pela Secretaria da Receita Federal, onde aponta erros de cálculos na estimativa apresenta.

Com efeito, assiste razão ao MF/AESP/Receita Federal, ao alegar que o cálculo apresentado não explicita a sua memória de cálculo para informar como chegou à renúncia de R$ 1 trilhão e que, além disso, o cálculo de arrecadação de US$ 0,408 barril resultaria da duplicidade da exclusão, da base de cálculo, do custo em óleo (custo de produção). Afirma a Nota do MF/AESP/SRFB:

“Interpretando incorretamente o art. 1º da MP 795/2017, o estudo considera que esse dispositivo permitirá que se deduza da base de cálculo dos impostos (US$ 23,20, no exemplo), o custo de produção da empresa (US$ 22,00). Isso não faz sentido pois, para se chegar aos US$ 23,20, o custo de US$ 22,00 já foi deduzido, como visto na Tabela 1 acima.

Por consequência desse erro, o estudo passa a considerar que a base de incidência da CSLL e do IRPJ seria de apenas US$ 1,20 (US$ 23,20 – US$ 22,00). Daí, calcula que as receitas de CSLL e IRPJ seriam, respectivamente, US$ 0,108 (9% x US$ 1,20) e US$ 0,30 (25% x US$ 1,20). Conclui, então, de forma equivocada, que a renda governamental ficaria reduzida a US$ 15,208, conforme descrito na tabela 3, a seguir:

TABELA 3

Royalties (15% x US$ 60) US$ 9

Excedente em óleo – União (20%) US$ 5,80

CSLL US$ 0,108

IRPJ US$ 0,30

___________

US$ 15,208

Primeiro, deve se salientar que a interpretação correta do art. 1º da MP 795/2017 não é a de deduzir todo o custo de produção da base de cálculo, pois essa base de cálculo já é líquida de tal custo. Como detalhado no anexo a esta nota, o artigo visa deixar claras regras a serem praticadas na apuração da base de cálculo da CSLL e IRPJ, reduzir risco de contencioso tributário e alinhar a tributação do setor ao que há de mais moderno no cenário internacional.

Com a vigência da MP 795/2017, a forma simplificada (por considerar todo o custo como deduções permitidas) de se apurar a base de cálculo da CSLL e do IRPJ já é aquela mostrada nas Tabelas 1 e 2. Não existe a redução adicional, em duplicidade, do Custo de Produção (US$ 22,00, no exemplo) da base de cálculo do IRPJ e da CSLL, conforme alegado no estudo da Câmara dos Deputados.

Portanto, não haveria a alegada perda de US$ 7,482 por barril de petróleo. Esse número é obtido por erro de interpretação da norma.”

Com efeito, é procedente a crítica quanto à metodologia de cálculo, pois o custo em óleo estimado no cálculo apresentado (US$ 22 por barril) já está excluído da base de cálculo da CSLL e IRPJ considerada (US$ 23,20), pois o valor considerado é o resultante da subtração, do valor total do barril (US$ 60,00), do custo em óleo, dos royalties e da parcela de excedente da União (20%), ou seja, as alíquotas incidem, apenas, sobre 80% do excedente em óleo, que foi o percentual considerado como o “lucro” do produtor.

Contudo, também se equivoca a Nota do MF/AESP/SRFB ao corrigir esse erro mas ignorar que, sem a renúncia fiscal prevista, a receita tributária seria de US$ 15,38 por barril, ou seja, US$ 7,48 superior à que será realizada com base na MPV 765 e no seu PLV.

A Nota reestima o valor das perdas para a União considerando, ainda, um excedente em óleo de 50%. Segundo a Nota, os valores seriam os seguintes:

“A renda total do governo seria dada conforme a Tabela 6 abaixo que recalcula a Tabela 2 de acordo com o novo percentual em óleo para a União:

TABELA 6

Royalties (15% x US$ 60) – US$ 9,00

Excedente em óleo – União (50%) US$ 14,50

CSLL US$ 1,305

IRPJ US$ 3,625

___________

US$ 28,43

Chega-se, portanto, a uma participação do governo na renda do petróleo 25% maior do que os US$ 22,69 que o estudo da Câmara dos Deputados indica como situação inicial, antes da MP 795/2017. E 87% maior do que a renda governamental erradamente calculada pelo estudo em US$ 15,208.”

Com efeito, não há como assegurar que o excedente em óleo da União será de 20%, 40% ou 80%. Nos leilões da 2ª e 3ª Rodadas, conforme demonstrado, o excedente em óleo a ser pago à União oscilou entre 11,53% e 80%. Não é, portanto, irrazoável estimar que, em média, ele venha a se situar em 50% do total da produção.

Assim, de fato, procede (considerada a perspectiva de custo em óleo de 50% para a União e produtor, e não a proporção 20%/80% considerada pelo Estudo Técnico) a estimativa de que a União teria ganhos de US$ 28,43 por barril, se considerada a arrecadação de US$ 4,93 por barril. No entanto, esses ganhos poderiam ser de US$ 35,91 por barril, com arrecadação de US$ 12,41 por barril a título de CSLL e IRPJ.

A tabela a seguir demonstra esses valores:

| Itens | CALCULO RF (A) | CÁLCULO SEM ISENÇAO (B) |

| Valor do barril: US$ 60; | 60 | 60 |

| − Custo de produção: US$ 22; | 22 | 22 |

| − Royalties: US$ 9; | 9 | 9 |

| SALDO | ||

| − Excedente em óleo: US$ 29; | 29 | 29 |

| − Excedente em óleo da União (50%): | 14,50 | 14,50 |

| − Excedente em óleo do contratado (50%): | 14,50 | 14,50 |

| CSLL 9% | 1,31 | 3,29 |

| IRPJ 25% | 3,63 | 9,13 |

| TRIBUTOS | 4,93 | 12,41 |

| PARCELA DA UNIÃO | 28,43 | 35,91 |

Na coluna (A), a aplicação das alíquotas de CSLL 9% e IRPJ 25% se dá sobre o valor da parcela do excedente em óleo do contratado (US$ 14,50), ou seja, já descontado o custo de produção da base de cálculo, resultando em um total de tributos de US$ 4,93, e uma parcela total da União de US$ 28,43 por barril de petróleo.

Na coluna (B), a mesma operação é feita incluindo-se, na base de cálculo da CLSS e IRPJ o custo de produção (US$ 22), o que resulta em US$ 12,41 de tributos por barril, e um ganho total, para a União, de US$ 35,91 por barril de petróleo.

A partir do cálculo dessa renúncia fiscal de US$ 7,48 por barril de petróleo, chega-se, com efeito, a um valor até mesmo superior ao estimado pelo Estudo Técnico da CONLEG/CD, se consideradas as reservas recuperáveis do Pré-sal.

Segundo notícia veiculada em agosto de 2015 [5], estudo feito pelos professores Cleveland Jones e Hernani Chaves, do Instituto Nacional de Óleo e Gás da Universidade do Estado do Rio de Janeiro (Uerj), aponta para a existência de pelo menos 176 bilhões de barris de recursos não descobertos e recuperáveis de petróleo e gás na área do pré-sal. Segundo o estudo, essa previsão tem 90% de chances de se tornar realidade. O estudo levou em consideração as descobertas feitas na região, as avaliações e também a área em questão do pré-sal, de 800 km de comprimento por 200 km de largura. Segundo a reportagem, as descobertas feitas no pré-sal até então já alcançava em torno de 40 bilhões de barris, e o estudo previa aumento do número de campos descobertos por produtores no pré-sal para mais de 70 campos. A metodologia adotada nesse estudo usa um fator de recuperação compatível com o adotado em outros países, da ordem de 30%, ou seja, inferior ao empregado pela Petrobras em suas estimativas. Assim, a estimativa é conservadora, pois com a elevação do fator de recuperação, o valor estimado de 176 bilhões de barris de petróleo e gás no pré-sal aumentaria.

Se tomarmos em consideração apenas as reservas já descobertas e recuperáveis de 40 bilhões de barris, e mesmo descontando-se 10% desse total, a renúncia fiscal de US$ 7,48 por barril de petróleo, e o valor do barril do petróleo estimado (US$ 60), chegaríamos a uma renúncia fiscal total da ordem de R$ 888,624 bilhões:

| EM US$/barril | 7,48 |

| COTAÇÃO US$ | 3,3 |

| EM R$ POR BARRIL | 24,684 |

| PRESAL BARRIS (já descobertos) | 40.000.000.000 |

| ESTIMATIVA DE REALIZAÇÃO | 36.000.000.000 |

| BASE DE CÁLCULO BARRIS | 36.000.000.000 |

| RENÚNCIA FISCAL TOTAL R$ | 888.624.000.000 |

Contudo, se tomarmos em conta essa estimativa de reservas recuperáveis do Pré-sal adotada pelo Estudo (176 bilhões de barris), a renúncia fiscal de US$ 7,48 por barril de petróleo, e o valor do barril do petróleo estimado (US$ 60), chegaríamos a uma renúncia fiscal total da ordem de R$ 3,9 trilhões, a ser realizada no horizonte de tempo de exploração de todas as reservas estimadas:

| EM US$/barril | 7,48 |

| COTAÇÃO US$ | 3,3 |

| EM R$ POR BARRIL | 24,684 |

| PRESAL BARRIS | 176.000.000.000 |

| ESTIMATIVA DE REALIZAÇÃO | 158.400.000.000 |

| BASE DE CÁLCULO BARRIS | 158.400.000.000 |

| RENÚNCIA FISCAL TOTAL R$ | 3.909.945.600.000 |

Uma modesta alteração nessas variáveis já seria suficiente para elevar substantivamente o valor resultante, como a elevação da cotação do dólar, ou o valor do barril de petróleo no mercado internacional.

Em 1º.12.2017, a cotação do barril de petróleo “brent” se achava em US$ 63,62 [6]. Se tomarmos em conta apenas o volume das reservas já descobertas (40 bilhões de barris), como exposto acima, e com 10% de “desconto” sobre tais reservas, já se chegaria a uma renúncia fiscal por barril de US$ 7,93, totalizando uma renúncia fiscal total da ordem de R$ 942 bilhões:

| EM US$/barril | 7,93 |

| COTAÇÃO US$ | 3,3 |

| EM R$ POR BARRIL | 26,169 |

| PRESAL BARRIS | 40.000.000.000 |

| ESTIMATIVA DE REALIZAÇÃO | 36.000.000.000 |

| BASE DE CÁLCULO BARRIS | 36.000.000.000 |

| RENÚNCIA FISCAL TOTAL R$ | 942.084.000.000,00 |

Não há, portanto, qualquer exagero em estimar as perdas decorrentes da extensão às petroleiras, em seu conjunto, do benefício fiscal concedido em 1966 à Petrobrás e que, a rigor, se acha derrogado pela Constituição de 1988, a pretexto de assegurar a isonomia tributária, em cerca de R$ 1 trilhão. Na verdade, a se concretizarem as reservas estimadas de 176 bilhões de barris, essa renúncia fiscal, em um horizonte de prazo longo, chegaria a mais de R$ 4 trilhões, com facilidade.

Procedem, ademais, todas as alegações de que a Medida Provisória 795 e seu PLV 36 trazem danos ao desenvolvimento econômico do pais, na medida em que promovem o incentivo à agregação de valor em outros países e a importação facilitada e incentivada de bens de capital que deveriam ser produzidos no Brasil, para a exploração do petróleo. A inexigência de que seja demonstrada a inexistência de produtos nacionais aptos a suprir a demanda é claramente contrária à perspectiva de uma economia do petróleo desenvolvida no Brasil. Como bem aponta o Estudo Técnico de Paulo Cesar Lima, “Jazidas petrolíferas de altíssimos volumes recuperáveis e de altíssima produtividade, como as da província do Pré-Sal, que são bens da União, devem ser exploradas em benefício da sociedade brasileira, o que inclui a indústria nacional, que deve ser incentivada a produzir máquinas e equipamentos.

A exploração do Pré-Sal com baixo excedente em óleo da União, com baixa tributação, com baixo conteúdo local e com incentivo à importação de bens não serve ao interesse público.”

Além dos aspectos de conteúdo, a Medida Provisória nº 795 foi, também, colocada sob suspeição quanto ao seu processo de elaboração. Em Representação encaminhada à Procuradora Geral da República em 22 de novembro de 2017, Senadores e Deputados Federais apontaram o fato de que o Governo do Reino Unido pressionou, com sucesso, o Governo Brasileiro, em nome da British Petroleum, da Premier Oil e da Shell.

Segundo a denúncia, o ministro do Comércio do Reino Unido, Greg Hands reuniu-se em março de 2017 com Paulo Pedrosa, Secretário-Executivo do Ministério de Mintas Energia, para defender os interesses das empresas em reduzir a tributação do setor e as exigências de conteúdo local. Esse fato foi noticiado pelo jornal britânico The Guardian, um dos mais respeitados do mundo pela fidedignidade de suas informações, em 19 de novembro de 2017, corrente, na qual se afirma que teve acesso a documentos sigilosos, em que são relatadas as reuniões e a pressão do Governo britânico, e a receptividade do governo brasileiro. A edição da MPV 795 confirma o êxito do “lobby” do Reino Unido.

Trata-se, portanto, em larga medida, de proposição que contraria o interesse público, agrava a situação de crise fiscal do País, e alarga desmesuradamente benefícios fiscais ao setor petroleiro, sem a contrapartida necessária.

(*) Advogado. Consultor legislativo do Senado Federal e professor da Ebape/FGV

______________________________

NOTAS

[1] Ver CARF decide a favor da Petrobras em processo de R$ 5,8 bi (12.05.2017). Disponível em http://www.agenciapetrobras.com.br/Materia/ExibirMateria?p_materia=979256&p_editoria=8 e CARF profere decisão favorável à Petrobras relacionada à dedutibilidade de gastos (19.10.2017) Disponível em http://www.agenciapetrobras.com.br/Materia/ExibirMateria?p_materia=979695

[2] Ver Governo confirma meta de déficit de R$ 159 bi para 2018 e PIB de 2% (30.10.2017). http://www.valor.com.br/brasil/5176826/governo-confirma-meta-de-deficit-de-r-159-bi-para-2018-e-pib-de-2

[3] Trata-se, aparentemente, de erro de soma na Nota Técnica, visto que as parcelas apontadas pela EM nº 00100/2017 MF, de 15 de agosto de 2017, resultam em R$ 16,754 bilhões de renúncias fiscais em 2018.

[4] Art. 4º O Conselho Nacional de Política Energética (CNPE), considerando o interesse nacional, oferecerá à Petrobras a preferência para ser operador dos blocos a serem contratados sob o regime de partilha de produção. (Redação dada pela Lei nº 13.365, de 2016)

1º A Petrobras deverá manifestar-se sobre o direito de preferência em cada um dos blocos ofertados, no prazo de até 30 (trinta) dias a partir da comunicação pelo CNPE, apresentando suas justificativas. (Incluído pela Lei nº 13.365, de 2016)

2º Após a manifestação da Petrobras, o CNPE proporá à Presidência da República quais blocos deverão ser operados pela empresa, indicando sua participação mínima no consórcio previsto no art. 20, que não poderá ser inferior a 30%. (Incluído pela Lei nº 13.365, de 2016)

[5] Pesquisadores dizem que pré-sal pode ter ao menos 176 bilhões de barris de óleo. (11.08.2015) Disponível em http://agenciabrasil.ebc.com.br/economia/noticia/2015-08/estudo-do-inog-uerj-diz-que- Pré-sal-pode-conter-pelo-menos-176-bilhoes-de